多渠道"补血"数以千亿计的特殊债务援助中小型银行

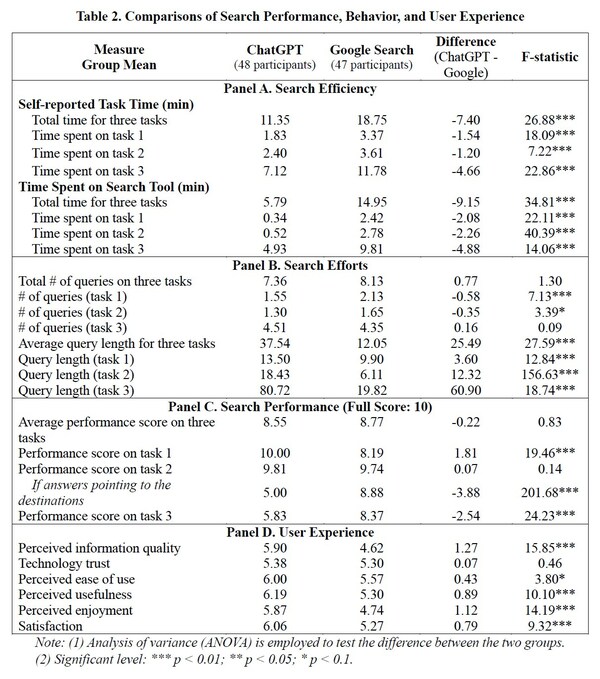

到年底,中小企业银行注资的速度明显加快。同时,金融监管部门也经常出言不逊,支持中小银行通过多种渠道补充资金,完善治理。12月7日,广东省将招标发行100亿元特别债券,以支持四家地方银行的资金补充。山西、陕西、浙江等地的特殊债务也将"开门",向中小银行注资。数据显示,今年迄今已有60多家银行通过(包括计划)可转换债券、优先股和可持续债券补充资本。

内部人士指出,流动性风险是目前中小型银行面临的一个重要发展瓶颈。今年,在盈利普遍放缓的情况下,资本实力较弱的中小型银行对补充资本的需求显著增加,增加资本补充支持有利于支持中小企业银行的发展和降低风险,也有利于进一步引导中小银行更好地为实体经济服务。

中小型银行在年底提高"补血"的速度

第一个支持中小银行补充资本计划的地方政府特殊债务即将落地。据中国债务网发布公告称,广东省将于12月7日发行100亿元特别债券,以支持四家地方银行的资金补充。广东悦彩投资控股有限公司作为资本运营的主体,通过间接股权投资向四家银行注入补充资本。

日前,财政部宣布将增发2000亿元的专项债务额度,以支持解决中小银行的风险。温州银行、广西北部湾银行、内蒙古银行等银行相继披露了地方特殊债务补充资金公告。此外,山西、陕西、浙江三省将于12月发行地方政府特别债券,补充中小银行的资金,分别为153亿元、46亿元和50亿元,期限为10年。

地方专项债务补充资金"陆续打开大门,无疑拓宽了中小银行补充资金的渠道。最近,商业银行发行债券"补血"的速度大大加快。据风电数据及相关公告显示,自年初以来,已有60多家银行通过(包括计划)发行可转换债券、二级资本债券、优先股、可持续债券、金融债券和定向增发,达到1万亿元以上。

其中,可持续债务已成为中小型银行"补血"的新宠。仅11月份,该银行就发行了1000亿元以上的可持续债券,远远高于去年同期的水平。从发行人的角度来看,中小型银行所占比例超过80%。

此外,配股融资补充资金的罕见使用也打破了7年的沉默。配股融资是对上市公司向原始股东出售股票进行融资的简单理解。11月17日,江苏银行通过配售融资补充资本的计划获得了证监会(CSRC)的批准。该行业认为,此举可以大大补充该行的核心一级资本。

光大金融市场部分析师周茂华表示,随着今年商业银行利润普遍放缓,银行对补充资本的需求大幅增加,尤其是资本实力相对较弱的中小型银行。总体而言,在银行资本补充压力有增无减的情况下,年底银行补充资本的热情仍然很高。

监管是相当多渠道的资本补充"。